“NON È MEGLIO STARE FUORI DAL MERCATO E POI RIENTRARE A PREZZI PIÙ BASSI?”

ASSOLUTAMENTE NO!

Questa è l’unica risposta corretta almeno rispettando quelli che sono i risultati derivanti dalle statistiche ufficiali effettuate su lassi di tempo molto lunghi e quindi più che veritieri.

L’entrata e l’uscita dai mercati in gergo si chiama MARKET TIMING, riuscire ad azzeccare il Market Timing è praticamente impossibile, ad oggi non esiste nessun fantomatico “guru” della finanza, gestore patrimoniale, fondo d’investimento che sia in grado di farlo, soprattutto su orizzonti lunghi, il colpo di fortuna lo possiamo avere tutti ma mantenere un certo tipo di approccio ed riuscire ad ottenere risultati CERTIFICATI è ben diverso!

Questo non vuol dire che si debba essere “sempre tutti investiti sul mercato”. E non significa che dovete investire senza criterio alcuno solo perché “nel lungo termine si guadagna”.

Ovviamente il discorso va bene se avete un portafoglio d’investimento ben costruito in base alle vostre esigenze, perché spesso il problema sorge per portafogli mal bilanciati che espongono l’investitore ad un rischio che è fuori dalla sua portata, o perché consigliati male, hanno investito tutti i loro risparmi senza rispettare le regole base (farò un altro articolo su questo tema) o addirittura con una diversificazione quasi nulla utilizzando tutti strumenti finanziari della banca stessa con un enorme conflitto d’interessi.

Ad ogni modo comprare prima di un rialzo e di vendere prima di un ribasso, è una tecnica impossibile da portare avanti costantemente con successo, in quanto oltre a decidere quando uscire dal mercato, si deve decidere anche quando entrare.

“Anticipare i movimenti di mercato è difficilissimo se non impossibile e poi nel tentativo di evitare i giorni peggiori si perdono quasi sempre anche quelli migliori”, commenta Chris Menon, analista di Morningstar.

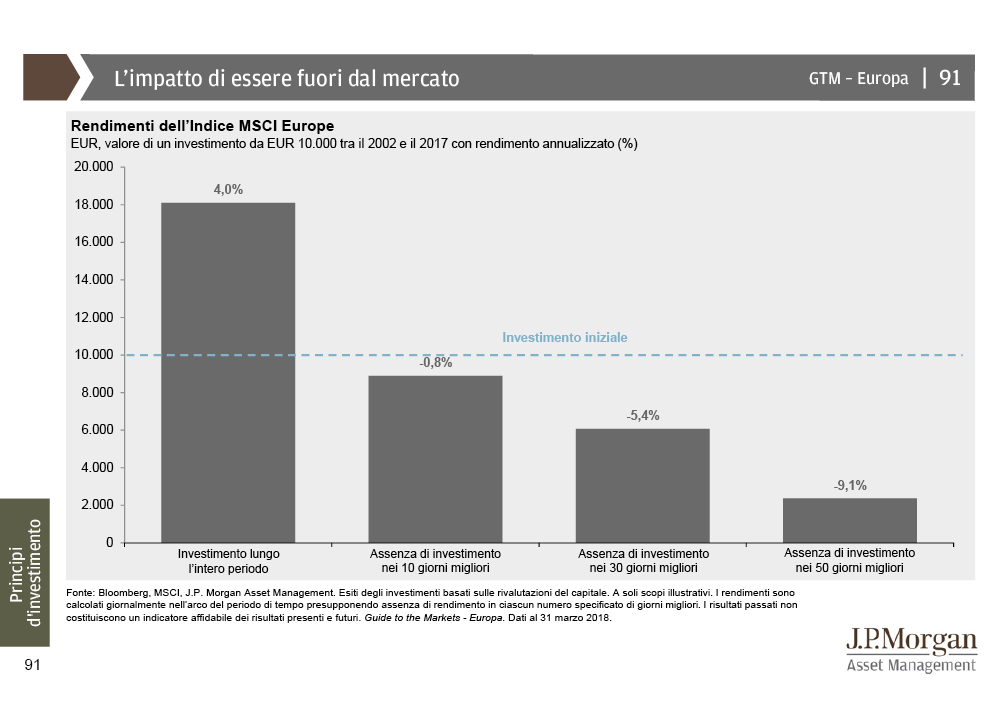

Perdere anche solo pochi giorni migliori di borsa ha un impatto notevole, vediamo per l’appunto l’analisi qui di seguito:

In 15 anni dal 2002 al 2017 perdere appena i 10 giorni migliori del mercato avrebbe causato una perdita effettiva di – 0,8% sul vostro capitale, in confronto a rimanere investiti per tutto il periodo che avrebbe generato un +4% all’anno, una enorme differenza! Ora lasciamo stare i rendimenti perché andrebbero approfonditi, ma capite bene il concetto, contando che in questo lasso di tempo è compresa la grande correzione 2008/2009 in cui il solo mercato americano perse più del 50%, la paura era grande tanto quanto adesso ma chi è rimasto investito è stato ricompensato.

Analizziamo il Market Timing durante l’ultima grande correzione scatenata dai Mutui Sub-Prime americani iniziata nel 2007, cosi capite ancora meglio di cosa stiamo parlando:

2007 – 2009 circa -50% del mercato, il grafico mostra 3 comportamenti diversi:

- Investitore A, che ha iniziato il suo investimento proprio a fine 2007 prima della correzione, soffre, i suoi 10.000 $ sono diventati 5.135 $, ha paura ma comprende, sicuramente è seguito da un bravo Consulente Finanziario che lo supporta, gli ricorda le “regole del mercato” e il piano fatto all’inizio, RESISTE, rimane investito e nel 2018 circa 10 anni dopo ha un capitale pari a 21.600 $ totalizzando un rendimento totale di circa il +116% cioé il +11% all’anno;

- Investitore B (un comportamento anomalo difficilmente riscontrabile nella realtà), dopo il quasi dimezzamento del suo capitale investito, nonostante conosca le regole, non resiste alla tentazione di fare Market Timing, vende tutto sui minimi certo che sia la scelta migliore, casualmente dopo appena 1 anno rientra nel mercato e attende sino al 2018, totalizzando un risultato di 14.000$ quindi un totale di +40% pari al +4% annuo, ben 7 punti in meno a chi è rimasto nel mercato;

- Investitore C, forse non era l’investimento giusto per lui, nel pieno del panico vende tutto sui minimi certo di poter rientrare quando le cose andranno meglio, invece poi si rende conto che c’è sempre qualche problema che influenza il mercato cosi decide di non rientrare più, pertanto accusa interamente la perdita del 50% del suo capitale investito;

Vediamo adesso ancora più nel dettaglio cosa è successo realmente questa volta sul mercato azionario americano S&P500 Total return cioè col reinvestimento dei dividendi e sfruttando la “magia dell’interesse composto”, un cliente che avesse iniziato ad investire nel 2007 e fosse uscito sui minimi del 2009 avrebbe perso questo:

A pensarla nello stesso modo c’è anche Jack Bogle, fondatore del gruppo Vanguard, considerato uno dei personaggi più importanti nel panorama finanziario mondiale, il quale ha affrontato spesso l’argomento, dice: “Il market timing è impossibile. Anche se per caso si vende nel momento giusto, appena prima di un ribasso, cosa comunque abbastanza rara di per sé, come si può poi avere l’intuizione giusta che ti suggerisca il momento adatto per ricomprare?”. Insomma, azzeccarne una è già abbastanza raro, azzeccarne due è quasi impossibile.

BUON INVESTIMENTO A TUTTI!

Per saperne di più su come investire al meglio i vostri soldi, ho scritto un e-book che potete scaricare gratuitamente da qui: